消费品走过三年浪潮,已然严重内卷,无论在产品、内容还是流量运营上,都出现过层出不穷的创新。这也意味着,常规品类上作为空间在不断变小,差异化地切入和生存,在别人还不注意的地方积蓄能量,才有可能建立起一片生机勃勃的根据地。

这样的缝隙和切口如何找到?其实摆开现有的新消费图谱,很容易无迹可寻,毕竟此前资本和流量红利,已经让每个细分赛道都挤满了不同特质的创业者,洼地基本被填平。但如果从品类跨界的维度来看,就是一片红海中的蓝海,能自洽和做出一定规模的,都是异数。

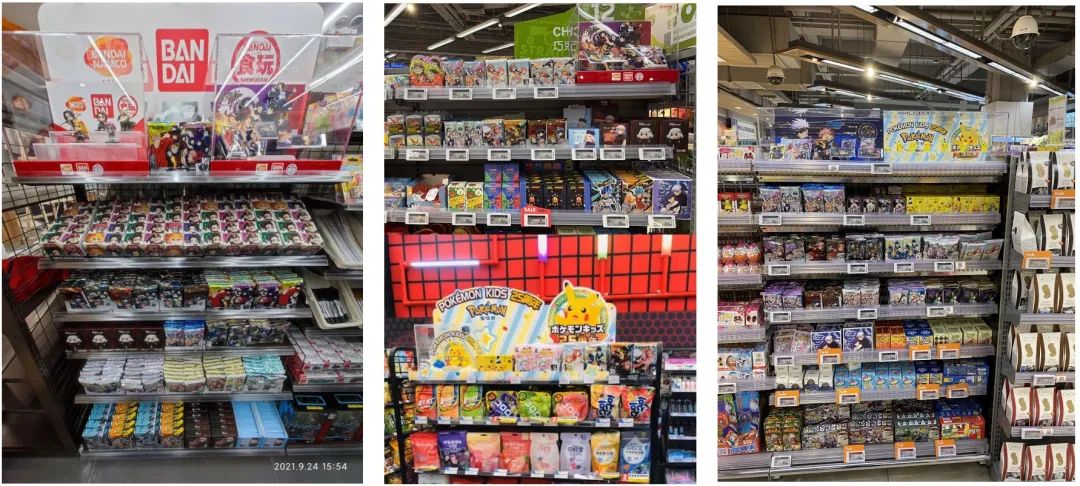

最近,浪潮新消费发现的食玩品牌漫盒ACGBOX就是其中之一,将饼干、巧克力、糖果等大众快消品和时下流行的IP巧妙融合成食品玩具,进入便利店、B站、抖音电商等年轻人渠道,一经发出,即受到消费者追捧和实现强复购。

对于一些传统消费品求而不得的数据比例和长期结果,新兴食玩品牌的落地更像是一次降维打击或者与新人群的无缝衔接,这里面既有对于情感消费的迅速捕捉,也得益于深谙快消品的经营之道。

所以我们也会发现,品类跨界,进而占住独特生态位,效果可能是直接明显的,但对于创业团队整合能力要求则多元且深入,像食玩这个领域,你既要懂得IP运营,同时要有产品力、渠道力和运营力,中间的投入次序、融合深度,都需要很强的行业经验和平衡感。

为了挖掘这种品类跨界的价值空间和经营方法论,近日浪潮新消费也专访了漫盒ACGBOX创始人张光杰和其投资人CPE源峰执行总经理高扬,他们一位是动漫行业老兵,食玩品类深度探索者,一位是资深消费投资人,此前曾早期挖掘并主导投资了元气森林、编程猫、纯米科技、小鹏汽车等知名品牌。

在他们的视野中,食玩究竟是一个什么样的赛道?这里面需要的企业核心竞争力是什么?未来要靠什么样的方法来做大?在2个小时的深度沟通中,我们将一一拆解。

1、从动漫到发现食玩“机遇”

我刚毕业的时候,做的是印刷前端设备和软件系统的市场工作,先后任职于一家日本公司和德国公司。

真正进入动漫行业是2010年,当时我加入了甲壳虫动漫,作为公司的总经理,探索中国卡牌的发展之路。

当时我们去日本做同行交流,发现在动漫这个细分领域,中国还有非常大的的市场空间。同时也看到了动漫和消费品结合的机会,这个体量空间更大,而食玩就是其中一个方向。

比如在甲壳虫第一年我们做了一个卡片产品,在五毛、一块钱一包的时代做了一个亿左右的年销,也验证了这个市场潜力。

所以2017年我想出来做这块的创业,一是出于情怀,另外就是基于对市场的预判,觉得未来中国动漫产品市场会走出来很多像卡游这样的细分品类。

但因为我之前经验都还是偏动漫、玩具方向,所以就找了一个合伙人,他在食品快消界有多年的MKT经验。

其实做食玩可能面对的竞争主要来自两个行业,动漫和快消。因此,在2018、2019年早期阶段,我们会为快消品企业做一些动漫方面的营销服务,其目的一是了解国内的竞争情况,其二是了解国际快消企业对产品的看法和认知。

同时,我们也去看了广东那边3岁+或6岁+的儿童食玩企业,给它们做一些产品升级,它们大部分面向三、四线下沉市场,做的都是高性价比产品。

对此我们也了解到国内原先的这些食玩企业,面向下沉市场和低年龄群小朋友的做法,他们的优势和机会点在哪里。

所以在2020年后,我们就开始自己下场,决定线上围绕B站,线下围绕便利店,做面向15+的青少年、二次元群体的产品。先做高端渠道,布局一线城市的便利店和精品超市,并计划在2023年,等既有市场成熟之后再去做下沉。

之所以会有这样的策略,是基于两个维度:

首先从渠道上,下沉市场是深覆盖、低动销的,需要SKU多、价格低、渠道深,而现有的食玩企业已经在渠道、产品价位上有了先期优势。

但这些企业它们很难从低端再往高端走。因为已经做了很便宜的产品,就很难再进入7-ELEVEN、Familymart这样的渠道,这是渠道的渗透。

第二从人群上,我们觉得年轻群体的需求没有被满足,从15+这个群体开始做,目标用户和消费场景会更清晰。而此前那些食玩企业的品质、设计和定位,也很难让他们把用户提高到年轻群体。

2、如何理解食玩的红利和空间?

从大的趋势上说,食玩品类的红利还是很明显的。

一方面是消费力的增长,现在的市场条件已经能让泡泡玛特和卡游这样的细分品类品牌跑出来。我们在十年前做的都是一块钱的东西,现在是十块几十块的东西,本身消费力上已经是十倍以上增长了。

第二大红利就是消费需求的升级。现在我们更多解决的不是吃的问题,而是吃的概念问题,物质需求已经变成精神+物质的需求了。

第三大红利是二次元群体的扩大以及动漫文化的日渐成熟。现在受到ACG文化的影响,喜欢二次元的95后、00后的比例已经和70后、80后完全不一样了,人群基数大了很多。

我们解决的就是这部分人群在文化消费方面的需求。而食玩是具有快消属性的文化产品消费,并且是一种没有压力的消费。不管从价格、产品属性还是渠道角度说,都是可以随时随地满足消费者对IP的需求。

像是手办、潮玩这类东西,就算你喜欢也不能天天买,因为价格摆在那里。但食玩就是一个零食的价格,而且就在你身边的便利店里,触达率非常之高。

我们去看日本的食玩市场,有100円、300円、500円的。100円就是一瓶水的价格,300円就是一个盒饭价格,500円就是一个牛肉丼饭价格。所以消费者的消费压力不会特别大,消费频率会非常高。

同时文化型产品也会产生一定的刺激性消费。这一方面是IP的热度带来的,另一方面是它产品的形式具备盲盒属性。此外还会有一些KOL和市场爆款的影响。

包括我们现在在静安寺那边有一个快闪店,在品类推广之外,可以比较明显地发现,很多消费者在十来块钱的低价位里,会比较倾向于齐集或者一定抽到他喜欢的东西,所以对于食玩,消费者很可能会不断地购买尝试。

不过,也正因为食玩首先满足的是一个情感需求,纯物质消费属性会弱一些,所以消费者购买的第一印象是冲着IP来的,而不是像元气森林一样,是冲着“0糖0脂”这样的概念来的。

对此,我们只能先去通过IP沉淀用户,沉淀消费习惯,然后再慢慢影响消费者。消费者看到咔咔番(漫盒自有品牌)在不断地出不同的IP零食,他们最终就会有一个印象,说咔咔番是中国IP零食最好的一个品牌,是这样一个心智建立的过程。

1、借船下海,与万代合作加速IP布局

在确定后人群之后,我们最开始用拿到的龙珠IP做了一个测试模型,把曲奇做成像龙珠一样的球形,为了增加收集概念又在里面加入了卡片。

其实在2020年测试这个产品时,我们也踩过坑,因为当时选择的产品保质期是六个月,在线下渠道的进入和周转上就出现了问题,后来改成在线上天猫店和社群做营销。

通过测试发现,这个模型本身是成立的,单纯是我们自研产品的速度和SKU丰富度不够,所以就变为分两步走,一个是去跟万代合作,把万代的日本产品导入中国,另一步就是去拿更多的IP开发产品。

现在我们业务就主要分两大块,一个是和万代合作,第二个就是打造自有品牌“咔咔番”。

与万代一样,我们是一个产品制造商、运营商,而不是版权方,它也需要去拿版权。和万代的合作能让我们从他们身上学到日本的一些企划、运营经验。提高整个公司的运作效率。

在自有品牌打造方面,我们已经签约了航海王、龙珠、火影忍者、鬼灭之刃、咒术回战、国王排名、辣糖甜心等多个IP。

2、深耕日系便利店和B站抖音等渠道,实现线上线下精准覆盖

在渠道覆盖上,在最近一年,我们正在做渠道的扩张,现在已经形成了相对完整的线上线下销售体系。

线下目前覆盖的主要是三大日系便利店,大约4000-5000家店,每个店SKU数量不同。再就是像Ole和盒马这样的精品超市,以及杂物社、酷乐潮玩等一些潮玩渠道。

线上是B站会员购和天猫、抖音。B站是二次元人群聚集的地方,用户有预售习惯,所以我们做的是预售,其结果对产品备货量也是个参考依据。

接下来,线上渠道方面,Q3、Q4我们会重点发展抖音,因为视频或者直播对内容展示来说会更好一些。

线下渠道方面,今年年底之前,我们计划覆盖2万个实体终端,还是以便利店和精品超市为主,额外再结合一些卖场。

现阶段我们还在做线上线下产品打通的工作。今年疫情会稍微影响到我们的整体进展,但好在我们供应链在外地,所以疫情期间的产品开发和打样测试都没有间断。

从七月开始,我们的线下渠道扩展,包括渠道SKU的可选择性上都有非常明显的提升。比如7月中旬全家上了我们两个品,然后它的动销都非常不错。之后全家也会有更多的产品上架。罗森也是给我们整组货架展开,每开一家新店都会有货架增加。

便利店给你一组货架去做测试,是非常不容易的,这其实是渠道对我们这个品类的认可,或者是对我们服务的认可。

我认为接下来的九、十月份会是一个爆发点。从渠道上,所有的便利店系统每隔两三个月会有一个产品上架调整,九月份也是连锁渠道更换台账的时候。

从产品上,我们很多产品在五六月在做打样测试,八九月基本上就优化完成了。所以九、十月,我们预计无论从销售量级,还是渠道覆盖量级都可以看到明显的增长趋势。

3、匹配食品与IP,做多线条的产品sku布局

在产品形态和自有品牌上,经过之前两三年的探索,目前我们有接近100个SKU,分三大类形式:

第一类是公仔类食玩,就是小手办加糖果;第二类是零食收集类食玩,是威化或者软糖里加卡片或贴纸;第三类是趣味零食,比如说一些在动漫剧情里出现的零食。

我们非常关注品质,我们选择的供应链都是一流企业,都是给国际品牌做代工,拥有非常强的开发经验和品控能力。

同时,我们也会把食品和IP做一些概念上的连接,比如说《国王排名》是一个治愈番,我给它选的软糖可能就是助眠的,或者是有VC的,来做一些产品内容和功能的关联。

1、食玩核心竞争力更偏向于「整合能力」

在以上的模式、产品、渠道基础上,大家可能会产生一个问题:IP不是你的,渠道不是你的,工厂不是你的,那你的核心竞争力是什么?

其实我们的核心竞争力更偏向于整合能力,就是把IP变成产品并迅速覆盖渠道的能力。它又可以分为四个框架能力。

第一是IP力,就是你对IP的判断、储备和获取的能力。

第二是产品力,就是你必须有一些产品框架和玩法的储备,并且有能够与之配合的供应链。比如普通食品厂都是标准化生产的,很难去做盲盒类产品的分包。而我们的供应链是柔性的,可以和盲盒或者其他玩法配合。

第三是渠道力,这里就是看你的货架占有,以及你能给渠道提供给的动销速度和毛利率。一定要保证稳定的高动销和毛利,这样和渠道合作才是可持续的。

第四是运营力。文化属性的产品都离不开粉丝社群的运营和文化推广,还包括稀有款交易衍生市场的运营。

因为IP整合方面我们已经比较有经验,所以未来我们更多是围绕它做一些优化,比如一些模型会推出,让我们对IP判断更多地基于数据,而非感性的理解。

目前我们这个阶段打造的更多是渠道力,先去做渠道占有,还有收集从渠道端反馈回来的各种需求。接下来更多的是产品力打造,打造我们的供应链、产品框架和玩法,这个是未来能够放量的基础。

接着,可能到明年上半年我们才会到运营力的打造,包括怎么去做粉丝群和文化推广。

我们和那些小众的潮玩品牌不一样,那种客单价很高,UP值很高,是可以先做粉丝的。而我们要先有渠道、产品,才能做更多的粉丝运营。

2、从IP力到渠道力、产品力、运营力,漫盒的增长飞轮如何打造?

从渠道力打造来说,去年年底和今年年初,我们正在沟通更多优质渠道愿意销售我们的食玩,包括加强对这个品类的认知。

因为我们这个产品特性是每三、四个月就需要更新,可能意味着条码也要更换。而做消费的人都知道,渠道是有条码费、新品费的。所以去年我们就教育渠道,这样频繁的更换条码是可以带来更好动销的。

在次序上,我们先从日系便利店进入,因为日系便利店本身对ACG文化比较熟悉,也愿意尝试新的东西,而且它的客单价相比其他便利店稍微高一点。

像这些年轻消费者多的便利店、精品超市,在标品之外,需要更多差异化的产品。而我们的自研产品,会根据不同渠道来实现这种差异化。

比如说,可能几款产品里面的威化饼干或者软糖是一样的,但给全家和给罗森的里面的卡片或玩具是不一样的,这是渠道最喜欢的。

对于我们这个品类,渠道未来需求其实是非常强烈的,现在我们和渠道已经达成了紧密的合作关系,比如罗森、全家、Ole等。Ole新开的所有门店,都愿意给我们三组货架。

而在进入日系便利店之后,我们也就有了头部效应,之后进入国内便利店没有遇到特别的困难,很多甚至会主动打电话和我们沟通,因为它们也会去看,今天全家、711上了什么。

当然,目前我们还处在中早期阶段,有限精力会主要聚焦在便利店渠道和商品运营能力提升方面,去把现有的渠道覆盖好,给他们更好的服务。

每个渠道跑的产品可能不一样,我们还在不断实验不同渠道应该给什么样的产品,什么价位跑得更快。

未来再去做扩产的时候,我们也有比较清晰的思路和打法。毕竟便利店只是标杆作用,真正的体量还是要通过批发,覆盖到所有渠道。

而且我们现在很多的合作产品是直接进口的,定价偏高,未来可能会在自有产品上开发更多SKU,把价格降下来。

从一线到二三线,甚至往更下沉的渠道扩展,产品设计也会根据不同类型渠道去匹配。

在经历食玩领域几年的摸索和成功探路后,最近漫盒有幸拿到了CPE源峰的投资,无疑,这让我们的步伐更快了,如果专门靠自营可能需要一年去做的事情,现在半年甚至更短就可以做完。

同时,CPE源峰除了在资金、资源上的赋能外,给我们了更合理的未来战略规划,与我们共同思考了想一些前瞻性的问题,这对我们的资本规划和整体运营节奏都很有帮助。

获得资本市场的认可,也让我们进一步坚定了自己的目标——成为中国领先的食玩运营商。

具体来说,早期我们希望可以跑出一些有影响力的单品以及做好渠道的覆盖。我们今年目标就是做一些超过千万的单品,然后覆盖到两万家线下渠道,这样我们基础的骨架和产品框架能力就基本上完成了。

中期我们希望做到,不论从IP还是渠道货架占有上,都是在面向青少年群体的食玩中的第一。

再远期我们就要做下沉覆盖,最起码在一两年之内达到超过5个亿销售的目标,这样就基本上可以确立我们在青少年群体中地位了,接着要做的就是三年之内超过10个亿的营收。

我们对于未来很有信心,当你在这块基础打好了,营收就会成几何倍数的增加。前期的文化建设,产品框架建设和渠道铺设都需要时间积累。

在日本市场,万代食玩事业部可以做到20-30亿人民币一年,乘5倍就是100亿,我相信在中国,这个数字还是很有机会的。

我们希望像万代学习。万代在我的心目中是一家跟用户沟通,满足用户对动漫产品期待的公司。所以我们的定位也是成为为用户提供动漫生活方式的一家公司。

食玩是我们的起点,但未来可能从吃的喝的,到生活用品,我们都会去覆盖。因为我是围绕动漫人群的生活方式去做的,这个事业的想象空间就变得很大。

作者:李沁芳

来源:浪潮新消费